Как пересчитать и вернуть 1% страховых взносов с дохода свыше 300 000 руб.

Что произошло

ФНС пришла к выводу о том, что предприниматели на УСН «Доходы минус расходы» могут платить 1% с доходов свыше 300 тыс. руб. не со всех доходов, а только с разницы между доходами и расходами. Информация об этом представлена в письме от 01.09.2020 № БС-4-11/14090. Но, в то же время, в Налоговый кодекс поправка не внесена и не все налоговые инспекции работают согласно новому правилу. В связи с этим ранее мы эту новость не публиковали, однако сейчас уже можно отметить следующее:

- 1% за 2020 год можно платить с разницы между доходами и расходами.

- взносы за 2019 год большинству начислят с разницы, и для этого не нужно будет обращаться в суд, но в отдельных случаях потребуется написать письмо в налоговую.

- взносы за 2 предыдущих года также можно пересчитать и вернуть.

За какой период взносы можно пересчитать

Вернуть или зачесть можно те взносы, с момента уплаты которых прошло не больше трех лет (п. 7 ст. 78 НК). Так, в январе 2021 г. вы имеете право вернуть денежные средства, которые были перечислены с 1 января 2018 г. Если вы платили взносы своевременно, это суммы за 2017—2019 гг.

Взносы за 2020 год налоговая пока не начислила, взносы за 2019 год большинство налоговых начислили уже по новым правилам. Однако, взносы за предыдущие годы автоматически не были пересчитаны. В связи с этим, чтобы их вернуть, необходимо пересчитать взносы самостоятельно и написать соответствующее письмо в налоговую инспекцию. Разберем алгоритм действий.

1. Проверьте начисления за 2019 год

Есть вероятность, что ваша налоговая не побеспокоилась о пересчёте 1%, возможно она будет оспаривать ваше решение. Но в любом случае сначала нужно сделать сверку. Для этого запросите в Эльбе «Выписку операций по расчёту с бюджетом за 2020 год».

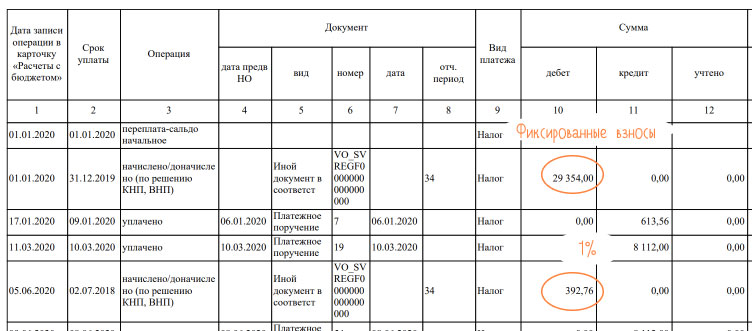

В выписке найдите таблицу с названием «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда», далее начисление по взносам за 2019 год. Первая таблица это фиксированная часть взносов, вторая за 1%.

По сумме станет ясно, начислили вам взносы со всех доходов или с разницы между доходами и расходами. Проверить можно, сверив с суммой в задаче по взносам за 2019 год в Эльбе, в ней взносы указаны с учетом всех доходов, таким образом, начисление в выписке должно быть меньше.

Если сумма меньше, поздравляем, у вас должна появиться переплата, которую вы сможете вернуть или зачесть. Подробнее об этом в 3 пункте.

Если сумма равна той, которая рассчитана в Эльбе, необходимо пересчитывать взносы самостоятельно, дополнительно пересчитайте за 2017-2018 годы.

2. Пересчитайте взносы

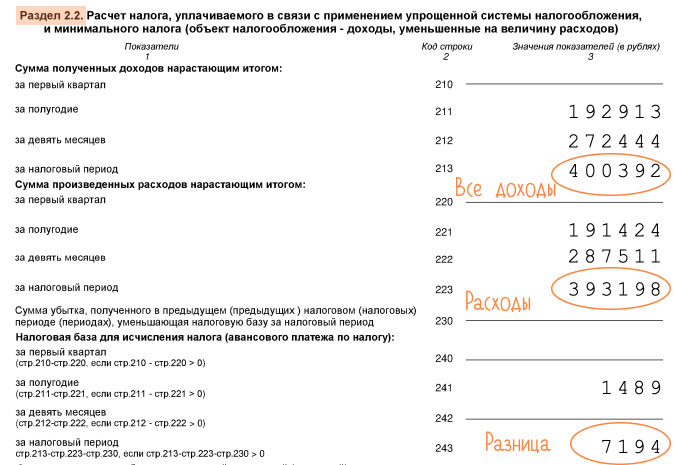

Быстрее и удобнее всего при пересчёте пользоваться сведениями из деклараций, на них же ориентируется и налоговая. Отправленные налоговые декларации в Эльбе можно найти в разделе Отчётность → Отправленные отчёты. Доходы и расходы будут в Разделе 2.2.

После расчета сравните результаты с фактически перечисленными суммами, разница это и есть ваша переплата. Конечно, если у вас нет никаких задолженностей.

3. Примите решение о написании заявления на возврат

На переплату можно уменьшить 1% за 2020, 2021 и последующие годы. Этот вариант самый простой, так как нет необходимости подавать заявление, в следующий раз вы просто заплатите меньше. Если вы хотите зачесть переплату в счёт пени или штрафов по 1% уже придётся подавать заявление. Не предусмотрена возможность направить переплату на другие взносы, допустим, на медицинское страхование.

Также переплату можно вернуть, для этого заявление подают обязательно. В заявлении укажите ваши данные, код ИФНС, статус плательщика — 3, статью 78 Налогового кодекса, ссылаясь на которую вы просите вернуть или зачесть переплату. Укажите сумму переплаты, КБК пенсионных взносов. Отметьте код налогового периода, за который сумма была излишне уплачена, — ГД.00.2017, ГД.00.2018 или ГД.00.2019. Если необходимо вернуть или зачесть переплату за несколько периодов, подавайте несколько заявлений. На втором листе заявления на возврат укажите банковские реквизиты счета, на который должна быть перечислена сумма. Срок возврата переплаты налоговой инспекцией равен одному месяцу.

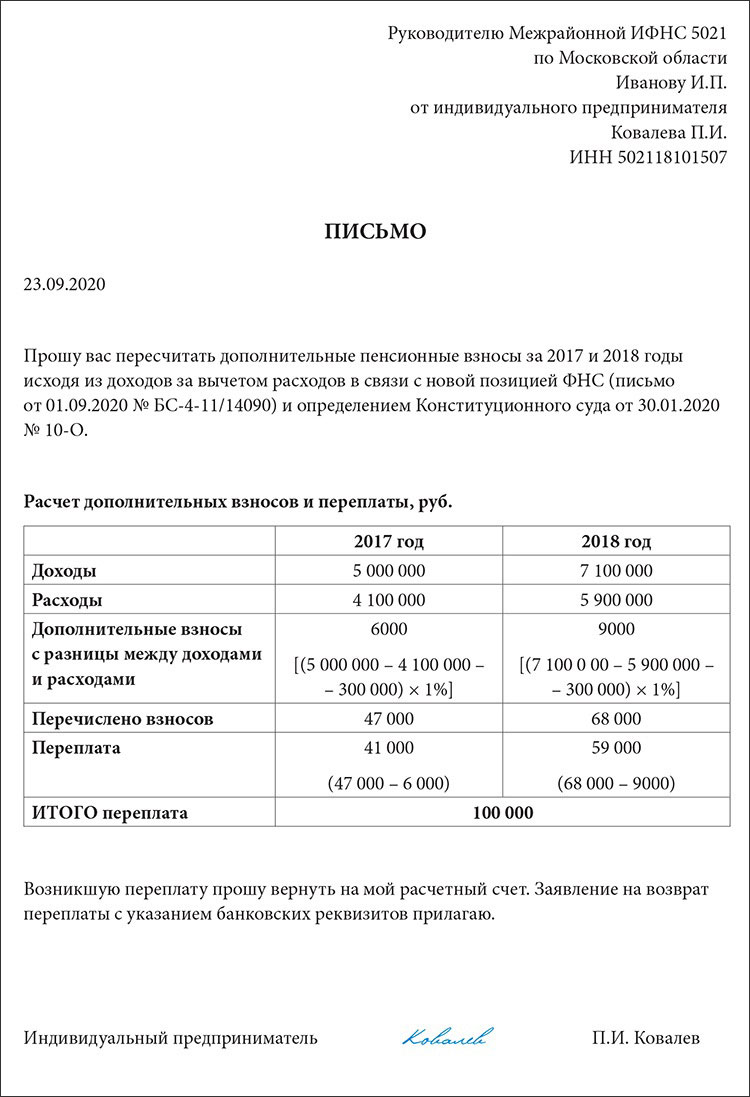

Как для зачёта, так и для возврата взносов, которые не были пересчитаны, дополнительно приложите к заявлению письмо с просьбой об этом. За периоды до 2019 г. сотрудники налоговой не делают этого в автоматическом режиме. Письмо может выглядеть следующим образом:

Подведем итог: для зачёта переплаты в счёт тех же взносов в налоговую инспекцию нужно направить только письмо, а для возврата заявление на возврат и письмо. Оформить это можно в бумажном виде либо через личный кабинет налогоплательщика.

Если вам отказали в пересчете взносов и возврате разницы, подайте жалобу в УФНС. В жалобе укажите источник переплаты, и представьте новый расчет взносов. При этом необходимо сослаться на письмо Федеральной налоговой службы и определение Конституционного суда. Жалобу подайте через свою ИФНС.

Пересчёт в Эльбе

Расчёт взносов в Эльбе изменится лишь для 2021 года. Объясним, почему не изменен порядок пересчета за прошлые годы. Несмотря на то, что практика пересчёта и возвратов положительная, до сих пор есть налоговые, которые рассчитывают взносы по старым правилам и остаются предприниматели, которые не желают оспаривать их решение. Если изменить расчёт, есть риск подставить таких предпринимателей под пени и штрафы. Остается надеяться, что в 2021 г. этот вопрос окончательно разрешится и мы сможем изменить расчёт.